事業の利益が好調な際、支払うべき税金の額が大きくなってしまいます。嬉しい悩みでありますが、節税対策をしっかりと実施することが大切です。

多くの企業が節税対策として行っているのが、リース会社に出資するオペレーティングリースです。

オペレーティングリースはリース会社に数千万から数億円を出資することで、特別損金計上ができ、一定期間赤字をつくれることから、節税対策としておすすめの方法になります。

今回は、出資者側の視点からオペレーティングリースのメリットとデメリット、実際に起こったトラブルについて詳しくご紹介します。

オペレーティングリースとは

まずは、オペレーティングリースの概要、オペレーティングリースで取引される資産の具体例についてご紹介します。オペレーティングリースの取引で関係するステークホルダーの役割を図と併せてご紹介し、どのような観点で節税対策に寄与するのかわかりやすく説明します。

オペレーティングリースは上の図にある通り、出資者となる企業、賃貸人となるリース会社、賃借人となる航空会社・船舶会社・コンテナ会社といったリース先企業間で取引されます。

オペレーティングリースの一連の流れは以下の通りです。

- 出資者となる企業が賃貸人となるリース会社に出資する。出資者の支払いは初回のみでこれ以降の支払いはない。

- リース会社は複数の出資企業からの出資金や金融機関からの融資により、資産を購入する。 資産としては、航空機、船舶、コンテナなどが一般的である。

- リース会社は購入した資産を、航空会社、船舶会社、コンテナ運送会社といった賃借人となるリース先に賃貸する。

- 出資企業は出資金を上限として減価償却で損金計上ができる。これによりその年の税金の支払い額を大幅に抑えられる。

- リース期間中は、出資会社は出資額に応じて賃借人から定期的にリース料を受け取る。

- リース期間満了後に、出資会社は資産の売却益を受け取る。

- リース料と売却益により、出資会社は基本的には出資金を回収できる。場合によっては出資金以上の金額を受け取れることもある。

この一連の流れからわかるように、出資者となる企業がオペレーティングリースでリース会社に出資することで、特別損金計上ができ初年度に支払う税金を大幅に削減可能です。多くの企業は節税対策としてオペレーティングリースを行っています。

オペレーティングリース取引対象となる具体例

では、オペレーティングリース取引対象は非常に幅広くなっています。ここでは対象となる資産の具体例をご紹介します。

航空機

航空機はオペレーティングリース取引の対象となる資産として一般的であり、多くのエアラインがオペレーティングリースにより航空機を使用しています。

航空機の場合、出資金の相場はおよそ3,000~5,000万円、リース期間はおよそ7~10年が一般的であり、取引される資産の中でも比較的高額かつ長期にわたる部類といえるでしょう。

これまで航空会社は多くの投資家から人気のある投資先でした。しかし、新型コロナウイルスの世界的大流行により多くの航空会社の経営状態が著しく悪化し、経営破綻・倒産する会社もありました。これにより多くの投資家が損害を被ってしまったトラブルが発生しました。

そのような事例については後ほど解説します。

船舶

船舶もオペレーティングリース取引の対象となる資産としてとても一般的です。

船舶の場合、出資金の相場はおよそ3,000~5,000万円、リース期間はおよそ6~10年が一般的であり、航空機と同じく比較的高額かつ長期にわたる部類といえます。

新型コロナウイルスが大流行して航空機需要が落ち込んでいた時期であっても、船舶の需要は大きく変化することなく、需要が安定している投資先として知られるようになりました。

一方で近年の原油価格の高騰などもあり、船舶への投資はノーリスクというわけではありません。

コンテナ

輸送コンテナもオペレーティングリース取引の対象となる資産として知られています。

コンテナの場合、出資金の相場はおよそ1,000~3,000万円、リース期間はおよそ5~7年が一般的であり、航空機や船舶と比較すると安価で短期の部類だといえるでしょう。

比較的安い金額から出資できることから、コンテナへのオペレーティングリースはハードルが低いということでも知られています。また、コンテナはシンプルな構造のため、型落ちによる値崩れの心配がないという特徴もあり人気です。

そのほかの取引対象

航空機、船舶、コンテナ以外にも、医療機器、建築機械、オフィス機器、半導体製造機器など非常に多岐にわたります。

これらは基本的に中古市場がすでに確立しており、リース満了後に売却が可能な資産となっています。

オペレーティングリースのメリット

ここまででオペレーティングリースの概要と、取引対象となる資産の具体例をご紹介してきました。

では、オペレーティングリースに出資する企業にとってどのようなメリットがあるのでしょうか。ここではオペレーティングリースのメリットについて、出資企業視点で解説します。

節税効果が大きい

オペレーティングリースでリース会社に出資する企業にとっての唯一にして最大のメリットはなんと言っても、節税効果の大きさです。

企業が大きな利益を上げた場合には、その分税金として支払う額が増加します。

しかし、オペレーティングリースとして、数千万~数億円単位の出資を行うことで、赤字を作り出せるため、税引き前利益を大幅に減少させることができます。

つまり、支払うべき税金を大幅に削減できるという効果があります。

オペレーティングリースでの出資金に対しては、定率法が適用され減価償却費として特別損金計上ができます。ときには初年度の特別損金として、出資金の8~9割を計上することができ、初年度に大きな損失を発生させることが可能です。

大金を損金計上できるという点が、大きな節税効果のミソであり、多くの企業が節税効果を目的としてオペレーティングでリース会社に出資を行う理由といえます。

オペレーティングリースのデメリット

オペレーティングリースにはデメリットも存在しています。

あらかじめ以下の点を理解しておくことはトラブルの発生を抑えることに繋がります。メリットだけではなくデメリットもしっかりと把握しておきましょう。

損金計上が持続できる期間は限られている

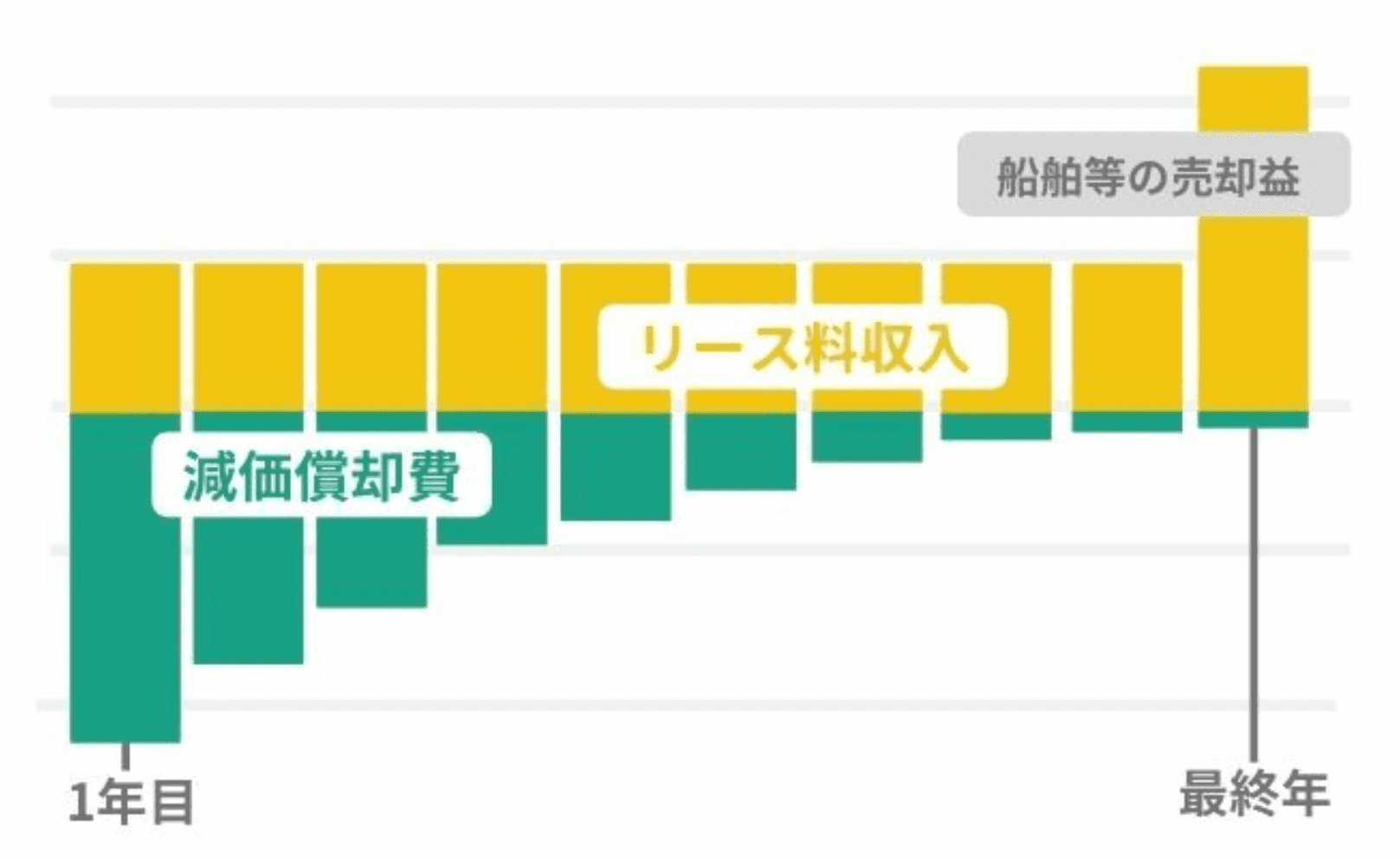

図:減価償却費とリース料収入の関係(オペレーティングリースとは?節税となる仕組みや注意点を分かりやすく説明から引用)

図:減価償却費とリース料収入の関係(オペレーティングリースとは?節税となる仕組みや注意点を分かりやすく説明から引用)

オペレーティングリースのメリットとして、出資金の大半を損金計上することで赤字を作り出し、節税が見込めるとご紹介しました。しかし、損金計上が持続できる期間には限界があります。

出資金は減価償却費として特別損金計上ができましたが、同時に、賃借人からのリース料は毎年一定の金額で回収していくことになります。

そのため、減価償却費がリース料金を下回った時点で赤字が解消されるため、損金計上ができなくなります。

つまり、大きな節税効果が見込めるのは、初年度から数年間、場合によっては初年度のみということになります。

オペレーティングリースへ出資する際には、どのような収支になるかをあらかじめシミュレーションして、どの程度の節税効果が見込めるのか把握しておくことが重要です。

また、特別損金計上ができなくなった際には再度税金を支払う必要が出てきます。そのため、別で税金対策を行うのか、再度オペレーティングリースを行うのかなど出口戦略まで考えておく必要があります。

円建て商品が少ない

オペレーティングリース取引の対象となる資産はほとんどの場合外貨建て商品であり、円建て商品が少ないという特徴があります。

そのため、為替変動の影響を大きく受け、想定していたコストを超えてしまう可能性があります。

ドルなど外貨建て商品に対して投資を行う際には、為替状況に着目して決めるようにしましょう。

とはいえ、航空機のように日本では製造していない対象商品については、直接の対策方法がないのが現状です。

元本割れする危険性がある

オペレーティングリースは元本保証がありません。そのため、元本割れや、リース先やリース会社の倒産により出資金の回収が困難になる恐れがあります。

実際に出資金が回収できなくなったトラブル事例を後ほどいくつかご紹介します。

オペレーティングリースはノーリスクではありません。元本保証がないため、収益に余裕がある場合の節税対策として適切に活用しましょう。

基本的に中途解約はできない

オペレーティングリースは、出資者側の中途解約は基本的にできません。解約不可能期間が設けられていたり、解約可能であっても違約金が発生したりする場合がほとんどです。

オペレーティングリースを行うと、出資金はリース期間の満了まで自由に活用できないと覚えておきましょう。

オペレーティングリースのトラブル例

先ほどオペレーティングリースのデメリットをご紹介しました。ここではオペレーティングリースのデメリットが顕在化してしまい、大きな問題へと発展してしまった事例をご紹介します。

リース先の航空会社が倒産してしまいリース料の減額や契約解消が発生し、オペレーティングリースの投資家たちは出資金を回収できないなど大打撃を受けたトラブルがありました。

モーリシャス航空経営破綻

2020年に新型コロナウイルスが蔓延し始め、航空需要が大きく減少しました。

2020年4月にモーリシャスのフラッグキャリアであるモーリシャス航空は、任意管理手続きに移行し事実上経営破綻しました。

モーリシャス航空は航空機に対してオペレーティングリース取引をしており、リース料金が支払えない状態となりました。

リース契約は白紙となる想定ですが、モーリシャス航空を賃借人として既に出資している投資家もいたため、彼らの扱いがどうなるかは検討中だといいます(2020年5月現在)。

スイス航空倒産によるリース料減額

航空機を対象としてオペレーティングリース取引を行っていたスイス航空が倒産したことによりリース料が減額されたとして損害賠償を求めた事例があります。

原告(健康食品や医薬品の卸売り・小売りを営む株式会社)が被告(世界有数の銀行)の営業担当者から勧誘され、スイス航空を借主としたエアバス社製の航空機に1,110万5,500USD(およそ13.4億円)を投資しました。

しかし、取引開始9か月後にスイス航空が倒産し、リース料が減額されることとなりました。

これに対し原告側は、「取引開始当初からスイス航空が倒産の危機にあったにもかかわらず適切に状況を説明しなかったことから、被告側は説明義務および忠実義務などに違反する」として損害賠償を請求しました。

航空会社倒産によるリース契約解消

航空機を対象として日本型レバレッジド・リース取引を行っていた航空会社が倒産したことによりリース契約が解約されたとして損害賠償を求めた事例があります。

原告(ソフトウェア開発を主たる目的とする株式会社)が被告(銀行業を主たる目的とする株式会社)の営業担当者から勧誘され、航空機に投資しました。

しかし、航空会社が倒産してしまいリース契約が解約され、原告側は出資金のうちおよそ2.4億円が返還されず損害を被りました。

これに対して原告側は、レバレッジド・リース取引は、被告のリスクヘッジを目的とし、リース先の倒産や航空機の価格下落などのリスクを一般投資家に転嫁するものだと主張しました。

そして、取引そのものの構造的な欠陥と併せて、被告の勧誘は適合性原則違反および説明義務違反があったとして損害賠償を請求しました。

新型コロナによる航空会社の経営破綻と所有者への影響

新型コロナの影響でモーリシャス航空以外にも多くの航空会社が経営破綻 / 破産しました。

フラッグキャリアでもヴァージンオーストラリア航空、LATAM航空、アエロメヒコ航空、タイ国際航空、アリタリア航空などが経営破綻しました。LCCでも日本人に人気のノックスクートが事業を終了し、エアアジア・ジャパンが日本の事業から撤退を余儀なくされました。

このように経営破綻してしまいリース料を支払えなくなった場合には、一般的なリース解約とは異なり、国からの支援を受けながらの事業継続となる場合があります。

また、航空機の所有者には航空会社からのリース料が支払われないため、資金回収に向け新たなリース先を探すことや、中古機体として市場に売却するなどが選択肢となるようです。

とはいえ、パンデミック時には世界中で航空機需要が激減していたため、新たなリース先や中古機体の購入者(購入会社)が見つかる保証はありません。

次の借り手や購入者が見つかるまでの期間は、市場価値をなるべく下げないためにも所有者自身がメンテナンスを続けなくてはいけません。

オペレーティングリースには様々なメリットがありましたが、ここでご紹介したように、借り手の経営破綻などによってオペレーティングリース取引が継続不可能となることがあります。

オペレーティングリース取引においては、貸し手となる資産の所有者(リース会社)、借り手、さらにリース会社への投資家はトラブルを想定し、みずから判断して許容できるリスク範囲内での行動が求められます。

オペレーティングリースのメリットとデメリットまとめ

今回はオペレーティングリースの概要、メリットとデメリットについて、出資者の視点から解説してきました。

オペレーティングリースは非常に大きな節税効果があることから、多くの企業が出資しています。

一方で、特別損金計上できる期間には限りがあること、外貨建て商品がほとんどであること、元本保証がないことなどいくつかデメリットもありました。

さらに、予期せぬ社会情勢によるリース先企業やリース会社の経営破綻が起き、投資家が資金回収できなくなる事例もありました。

オペレーティングリースは節税対策としておすすめではありますが、リスクを把握したうえで行動していくことが大切です。

オペレーティングリースについてのご相談、実際に被害を受けお困りの投資家のみなさま、訴訟をお考えの方はぜひ弊所までお気軽にお問い合わせください。